Regulering maakt cryptomunten meer aanvaardbaar maar ondermijnt de prijs

Hebben de ‘believers’ het aan het rechte eind, dan staan we nog maar aan de vooravond van de échte klim van de bitcoin. In dat scenario neemt het op globale schaal de taak van cash over als ruilmiddel. Het kan dan mogelijk ook goud vervangen als veilige haven. Aan de huidige marktkapitalisatie van goud is één bitcoin dan 630,000 dollar waard.

De meeste kopers investeren echter niet in bitcoin omwille van de gedroomde rol van een globale munt. Ze kopen de cryptomunt in de hoop dat iemand anders er meer voor zal willen neerleggen. Dat is het recept van een zeepbel, vooral omdat bitcoin ook geen fundamentele waarde heeft. Bitcoin is geen wettelijk betalingsbewijs en heeft ook geen intrinsieke waarde.

WAARDE

Aan goud kan, net zoals aan andere grondstoffen, wel een intrinsieke waarde toegekend worden. Men kan er zaken mee maken (hoewel het industrieel nut beperkt is), maar ook de kluizen van de overheden liggen er vol van, en het heeft al eeuwenlange een bewezen status van veilige haven. Goud is ook uniek. Bitcoin is dat niet: 1,474 andere cryptomunten en tokens (zie www.coinmarketcap.com), en morgen weerom iets meer, staan te trappelen om bitcoin van de troon te stoten.

Bitcoin heeft het voordeel van de eerste te zijn geweest, maar kampt daardoor met tal van technische problemen. Zijn blockchain, die met elke transactie aangroeit, is zo omvangrijk geworden dat een gewone computer niet meer volstaat om hem op te slaan. Een gewone sterveling kan ook bijna niet meer meedingen naar nieuwe bitcoins door de enorme computerkracht die vandaag nodig is. Het ‘mijnen’ of ontginnen van bitcoins, de beloning voor het verifiëren en goedkeuren van transacties, wordt geleidelijk gemonopoliseerd door grote operatoren. De hoeveelheid energie die dat vergt, loopt jaarlijks op tot het verbruik van Denemarken.

Het argument dat de netwerktransactie sneller is en goedkoper dan bij traditionele betaalverwerkers, geldt voor bitcoin evenmin. De gemiddelde transactiekost beloopt vandaag 30 dollar. En met een snelheid van 7 transacties per seconde, moet het cryptomunten zoals Ethereum (20), Lifecoin (56) en vooral Ripple (1,500) laten voorgaan. Visa verwerkt 24,000 transacties per seconde.

GEEN MUNT

Bitcoin is trouwens geen munt. Cryptomunten zijn een middel dat deelnemers gebruiken om te participeren in het gedecentraliseerde netwerk. Eigenlijk zijn het crypto-activa, maar dat bekt niet. Bitcoin vervult evenmin de drie karakteristieken van een munt. Het is zeker geen opslagplaats van waarde. Het is geen wijdverspreid ruilmiddel. En het is ook geen rekeneenheid: mensen rekenen niet in bitcoins zoals ze dat in dollars of euro’s doen.

Overheden zullen dat ook nooit niet toelaten. Vooreerst verliezen ze daardoor hun muntrecht. “Perfect”, roepen de bitcoin-aanhangers. “Gedaan met ongebreidelde muntcreatie.” Maar het opleggen van een maximum aantal bitcoins resulteert in een wereld van constant wijzigende geldvraag in forse veranderingen in prijzen of, als dat prijzen en lonen constant blijven, output. Als cryptomunten wijdverspreid zijn, verliezen de centrale bankiers ook de controle over het gevoerde monetaire politiek. Willen we dat echt overlaten aan een consensus van een community IT’ers in plaats van getrainde economen?

Anthony Jenkins, voormalig topman van Barclays, droomt in de FT luidop van een wereld met één globale digitale munt. “Beeld je in wat een voordeel dat zou zijn, alle fricties en kosten die zouden wegvallen uit het systeem.” De giftige angel is dat landen zo de flexibiliteit verliezen om via wisselkoersaanpassingen plotse wijzigingen in de lokale economie op te vangen. Het gevolg daarvan zagen we de afgelopen jaren in de Zuid-Europese landen. Om hun competitiviteit te herwinnen, moesten zij de lonen fors naar omlaag halen. Het invoeren van één munt op wereldschaal zou, vandaag althans, een economische ravage tot gevolg hebben.

PUNK

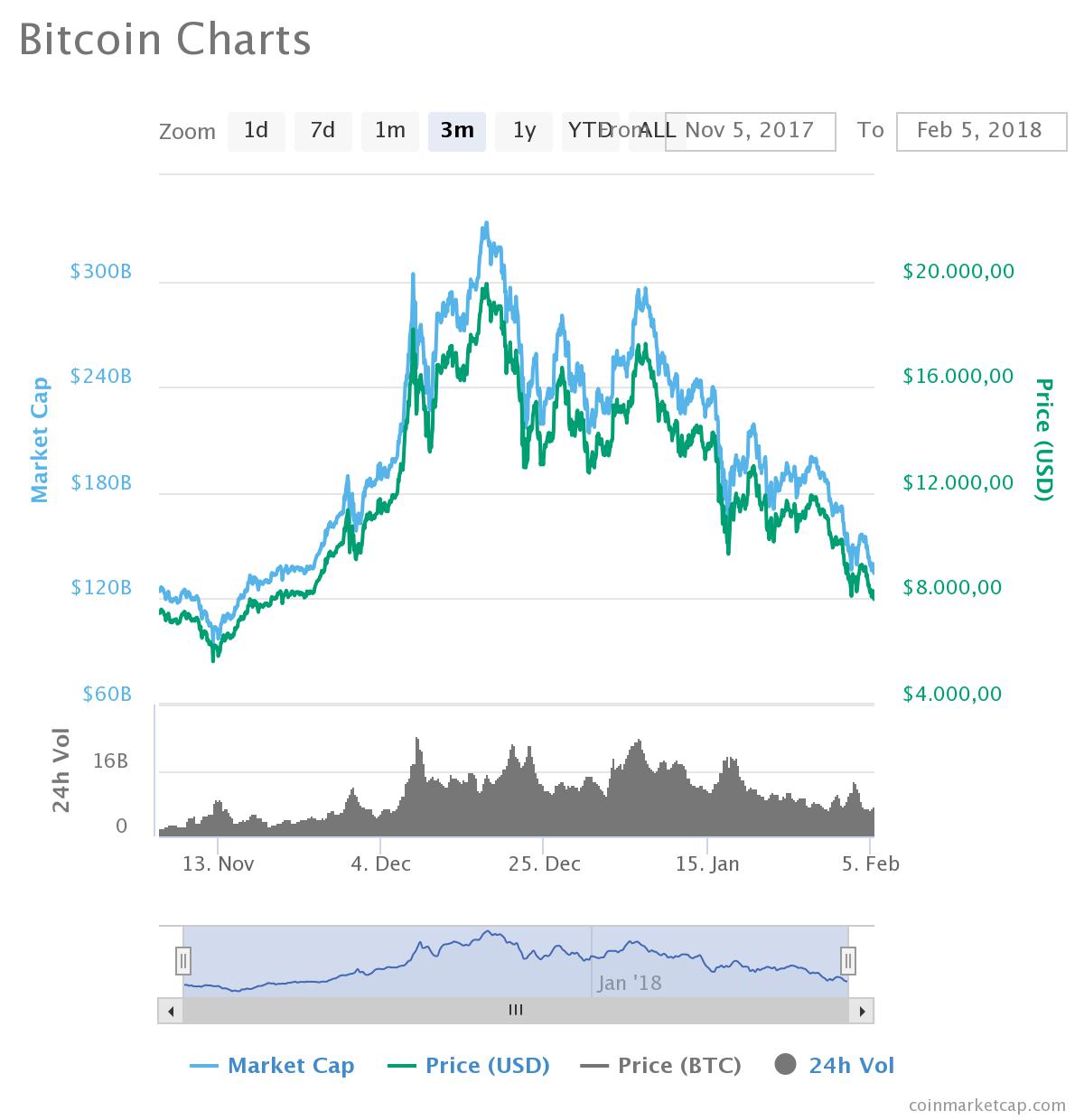

Het omzeilen van die gecentraliseerde macht geeft cryptomunten wel een bepaald punkgehalte. Ze behoren niemand toe, en al zeker niet aan de centrale bankiers en de overheden. Maar de overheid kan de handel wel reguleren. China sloot begin dit jaar enkele ‘mijnen’, Zuid-Korea denkt na een handelsverbod en de Amerikaanse FDA houdt nieuwe ICO’s onder het vergrootglas. Dat volstond voor een quasi halvering van de bitcoin en de andere cryptomunten.

Een minimale regulering is voor vele geïnteresseerde professionele toeschouwers een basisvoorwaarde om aan de slag te gaan met cryptomunten. Het hacken van de rekeningen van 260,000 klanten van het Japanse handelsplatform Coinbase toont de noodzakelijkheid hiervan aan. De hackers gingen aan de haal met 532 miljoen eenheden van de cryptomunt XEM, goed voor een half miljard dollar. Bijkomende overheidsmaatregelen zijn dan ook waarschijnlijk.

Momenteel zijn er 99 landen, of zo’n 40% van de in totaal 246 landen, die bitcoin geen beperkingen hebben opgelegd. Zeventien landen, of 7%, hebben dat wel gedaan. Blijft 53% van de wereld over die zich nog moeten uitspreken over haar legitimiteit. Dit is een groot risico en een grote paradox voor de munt. Want wat crypto-activa op lange termijn aanvaardbaar zal maken voor professionele gebruikers, betekent op korte termijn de doodsteek voor de speculanten.