2020 : Année de yoyo pour les taux d’intérêt à long terme ?

A y regarder de plus près, 2019 aura peut-être été une année charnière dans l’évolution des taux d’intérêt. Pas un jour ne s’est écoulé sans qu’on évoque les taux négatifs ou encore le rétrécissement de l’écart entre taux longs et taux courts aux USA, bref tout ce qui pose problème pour la rentabilité du secteur financier et nécessite qu’un nouveau modèle voit le jour si l’on veut que ce secteur survive.

Un plancher atteint à la fin de l’été 2019

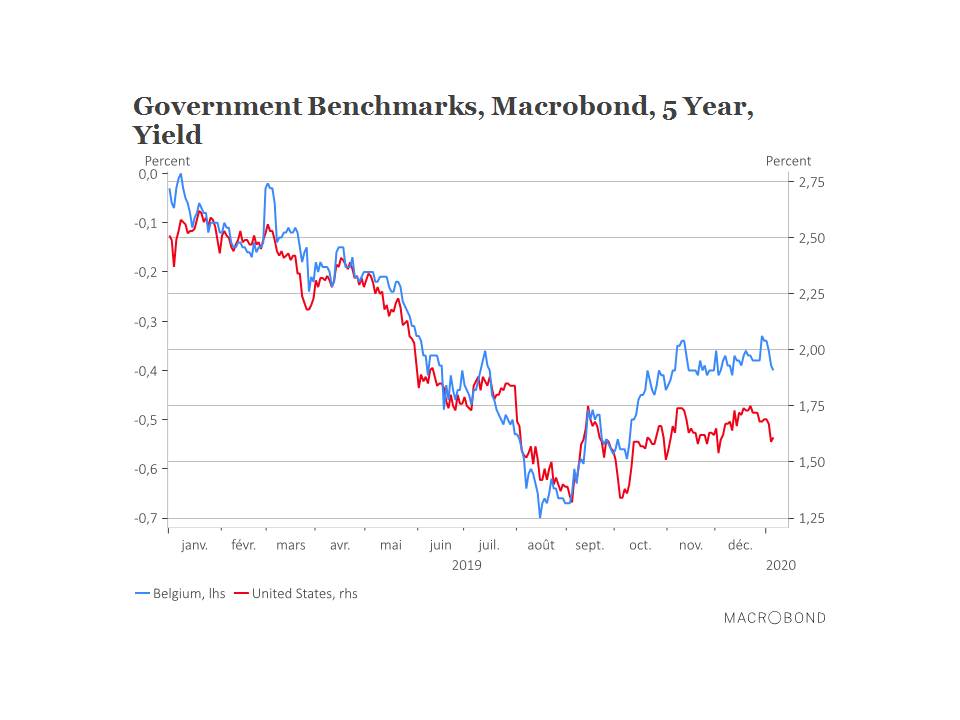

Pourtant, si l’on regarde comment l’année dernière s’est déroulée, on voit bien qu’un cap a été franchi à la fin de l’été : les taux d’intérêt à 5 ans y ont touché un plancher, à 1.3% pour les USA et -0.7% chez nous. Depuis lors, même si on ne peut pas parler de fortes hausses, on est obligé de constater un changement de cap : les taux longs se sont mis à faire du yoyo, avant d’entamer une légère hausse à partir d’octobre.

La Fed responsable

Le point bas des taux longs de l’été 2019 correspond exactement avec la première baisse des taux directeurs américains : le fameux moment où Donald Trump a pesé de tout son poids pour obliger le patron de la Fed à lâcher du lest. Son but étant alors d’empêcher le pays de subir un ralentissement trop net de son activité en réaction aux turbulences créées par sa propre guerre commerciale avec la Chine. Depuis lors, la Fed a procédé à 2 autres baisses des taux et a surtout repris le chemin de l’expansion monétaire, en faisant gonfler son bilan de quasi $1000 milliards en l’espace de quelques semaines, pour apaiser le marché monétaire, brusquement asséché dès l’automne.

Incompréhension de la politique monétaire en Europe

Le graphique montre à quel point les marchés obligataires restent corrélés : les taux se suivent, qu’on le veuille ou pas et quel que soit le contexte économique. Par contre, il est intéressant de constater qu’à partir d’octobre, les taux longs ont monté plus rapidement chez nous qu’aux USA. Pourquoi ? Sans doute parce que les marchés ont mal compris les dernières décisions de la BCE, à savoir de reprendre l’assouplissement monétaire à partir de novembre, alors que tout le monde pensait qu’on en avait fini avec cette politique. Dans le même temps, le marché américain a bénéficié du niveau absolu de ses taux (entre 1.5% et 1.75% pour du papier à 5 ans) tandis qu’en Europe, personne n’est intéressé par payer pour détenir des obligations d’état.

2020 : le yoyo des taux ?

L’année 2020 démarre une fois de plus dans l’incertitude, avec l’assassinat du Général Soleimani qui bouscule la donne : hausse inattendue du pétrole, craintes de représailles, chutes des bourses, mais pour le moment, le côté « valeur-refuge » du marché obligataire américain joue son rôle habituel, et les taux longs y sont repartis à la baisse, entraînant les autres marchés sur la même trajectoire, comme souvent. Pour la suite, impossible de prévoir, car la tension politique est à son comble et la campagne électorale américaine va battre son plein …

Il n’en demeure pas moins vrai que la (très) petite remontée des taux longs des derniers mois de 2019 avait un côté sympathique pour les acteurs de la finance …